Generali Aktywny Dochodowy to subfundusz inwestycyjny skoncentrowany na krótkoterminowych papierach dłużnych. Działa w ramach grupy Generali Fundusze SFIO. Głównym celem funduszu jest wzrost wartości aktywów poprzez inwestycje w bezpieczne instrumenty finansowe.

Z kapitałem początkowym już od 100 PLN, fundusz zarządzany przez doświadczonych ekspertów, dysponuje aktywami o wartości ponad 700 mln PLN. Wyróżnia się niskim poziomem ryzyka (2/7) i stabilnymi wynikami - w ciągu ostatnich 12 miesięcy przyniósł zysk na poziomie 9,64%.

Najważniejsze informacje:- Minimalny okres inwestycji to 1 rok

- Fundusz inwestuje w papiery dłużne z terminem wykupu do 397 dni

- Aktywa lokowane są w obligacje rządowe, korporacyjne i depozyty bankowe

- Strategia funduszu zakłada minimalizację ryzyka przy stabilnym wzroście

- Wyniki dwuletnie pokazują wzrost o ponad 21%

- Zarządzający aktywnie zabezpieczają ryzyko walutowe

Czym jest subfundusz Generali Aktywny Dochodowy

Generali Aktywny Dochodowy to subfundusz aktywny dochodowy należący do Generali Fundusze SFIO, specjalizujący się w inwestycjach w krótkoterminowe papiery dłużne. Fundusz działa na polskim rynku jako sprawdzone rozwiązanie dla osób szukających stabilnego wzrostu. Jest to produkt o niskim poziomie ryzyka, który systematycznie buduje wartość portfela.Jako fundusz dłużny krótkoterminowy, koncentruje się na papierach wartościowych z terminem wykupu do 397 dni. Strategia ta pozwala na osiąganie regularnych zysków. Fundusz wyróżnia się elastycznym podejściem do zarządzania aktywami.

- Typ: Fundusz obligacji krótkoterminowych

- Klasa aktywów: Instrumenty dłużne

- Wartość aktywów: 700,56 mln PLN (30.09.2024)

- Zarządzający: Andrzej Czarnecki, Aleksander Szymerski

Strategia inwestycyjna funduszu

Generali Aktywny Dochodowy inwestuje głównie w dłużne papiery wartościowe emitowane przez rządy i przedsiębiorstwa. Fundusz aktywnie wykorzystuje instrumenty pochodne do zabezpieczania ryzyka walutowego. Zarządzający stosują strategię total return, dążąc do maksymalizacji zysku przy kontrolowanym ryzyku.

| Typ instrumentu | Udział w portfelu |

|---|---|

| Obligacje skarbowe i korporacyjne | Do 100% |

| Instrumenty rynku pieniężnego | Do 50% |

| Depozyty bankowe | Do 20% |

Zarządzający funduszem koncentrują się na selekcji papierów wartościowych o najwyższej jakości kredytowej. Strategia zakłada utrzymywanie wysokiej płynności portfela.

W procesie inwestycyjnym kluczową rolę odgrywa analiza fundamentalna emitentów. Decyzje podejmowane są w oparciu o szczegółową analizę ryzyka kredytowego.

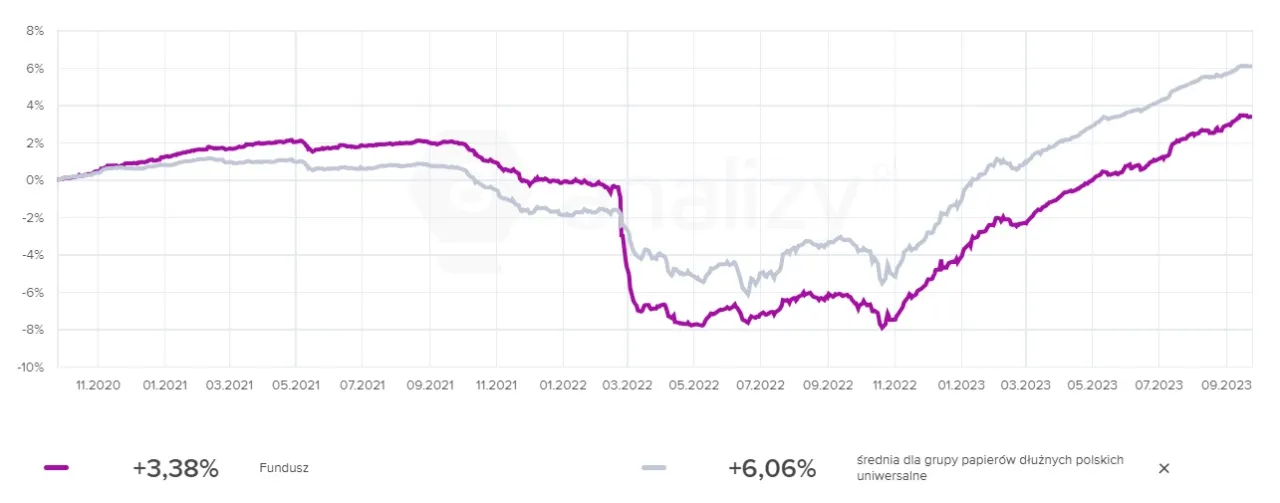

Efektywność i wyniki finansowe

Generali Aktywny Dochodowy osiąga stabilne stopy zwrotu w różnych horyzontach czasowych. Jako fundusz stabilnego dochodu, konsekwentnie realizuje założoną strategię inwestycyjną.

| Okres | Stopa zwrotu |

|---|---|

| 1 miesiąc | +0,60% |

| 3 miesiące | +2,20% |

| 6 miesięcy | +3,79% |

| 12 miesięcy | +9,64% |

| 24 miesiące | +21,44% |

Wyniki funduszu pokazują systematyczny wzrost wartości zainwestowanego kapitału. Szczególnie imponująca jest stopa zwrotu w okresie 24 miesięcy. Strategia inwestycyjna sprawdza się zarówno w krótkim, jak i długim terminie.

Dla kogo przeznaczony jest fundusz

Bezpieczny fundusz inwestycyjny Generali Aktywny Dochodowy jest idealny dla osób ceniących stabilność. Sprawdzi się u inwestorów, którzy nie akceptują dużych wahań wartości portfela. Jest to rozwiązanie dla osób rozpoczynających przygodę z inwestowaniem.

Fundusz szczególnie dobrze sprawdza się w przypadku osób dysponujących nadwyżkami finansowymi. Minimalna pierwsza wpłata wynosi tylko 100 złotych. Kolejne wpłaty mogą być dokonywane w tej samej wysokości.

Fundusz posiada rating ryzyka 2 w 7-stopniowej skali. To oznacza bardzo niski poziom ryzyka inwestycyjnego.

Jak rozpocząć inwestowanie w fundusz

Rozpoczęcie inwestycji w Generali Aktywny Dochodowy jest proste i dostępne online. Wystarczy założyć konto w serwisie transakcyjnym Generali.

Proces weryfikacji tożsamości można przeprowadzić zdalnie. Pierwszą wpłatę można zrealizować przelewem bankowym.

Inwestycję można rozpocząć od kwoty 100 złotych. System automatycznie oblicza liczbę jednostek uczestnictwa.

- Wejdź na stronę Generali Investments

- Wybierz opcję "Załóż konto"

- Wypełnij formularz rejestracyjny

- Zweryfikuj swoją tożsamość

- Wykonaj pierwszy przelew

Koszty i opłaty związane z inwestycją

Przy zakupie jednostek uczestnictwa subfunduszu Aktywny Dochodowy nie jest pobierana opłata manipulacyjna. Opłata za zarządzanie naliczana jest w skali roku.

Fundusz nie pobiera opłat za odkupienie jednostek. Wypłata środków realizowana jest w ciągu kilku dni roboczych.

Inwestor ponosi jedynie bieżące koszty zarządzania funduszem. Wszystkie opłaty są transparentne i jasno określone. Koszty transakcyjne są wliczone w cenę jednostki uczestnictwa.

Zarządzanie inwestycją w praktyce

Portal transakcyjny umożliwia bieżące śledzenie wartości inwestycji. Można ustawić powiadomienia o zmianach wartości jednostki uczestnictwa. System oferuje też dostęp do szczegółowych raportów i analiz.

Wpłaty i wypłaty środków można realizować przez całą dobę. Serwis pozwala na automatyzację wpłat poprzez zlecenia stałe. Wszystkie operacje na koncie są zabezpieczone dwuetapową weryfikacją.

W każdej chwili można zmienić wysokość wpłat lub całkowicie wycofać środki. Decyzje inwestycyjne podejmowane są samodzielnie przez klienta.

Dlaczego warto rozważyć Generali Aktywny Dochodowy

Generali Aktywny Dochodowy to sprawdzone rozwiązanie dla osób poszukujących bezpiecznej przystani dla swoich oszczędności. Fundusz oferuje stabilny wzrost przy minimalnym ryzyku, co potwierdza imponująca stopa zwrotu na poziomie 21,44% w okresie 24 miesięcy.

Jako bezpieczny fundusz inwestycyjny, wyróżnia się niską barierą wejścia - już od 100 zł, profesjonalnym zarządzaniem oraz przejrzystą strukturą opłat. Strategia inwestycyjna skupia się na wyselekcjonowanych papierach dłużnych, co przekłada się na regularne zyski bez większych wahań wartości portfela.

Z myślą o początkujących inwestorach, subfundusz aktywny dochodowy oferuje wygodny dostęp online, prosty proces rejestracji oraz pełną kontrolę nad inwestycją. To idealne rozwiązanie dla osób, które cenią sobie połączenie bezpieczeństwa z potencjałem systematycznego pomnażania kapitału przy minimalnym zaangażowaniu czasowym.