Zaciągnięcie kredytu hipotecznego to jedna z najważniejszych decyzji finansowych w życiu. Przed spotkaniem z doradcą kredytowym warto przygotować konkretne pytania. Dzięki odpowiedniemu przygotowaniu unikniesz niepotrzebnych kosztów i nieporozumień. Świadome podejście do wyboru kredytu hipotecznego pozwala zaoszczędzić znaczące kwoty w perspektywie długoterminowej.

Właściwe pytania zadane podczas rozmowy z przedstawicielem banku pomogą Ci lepiej zrozumieć warunki oferty i podjąć optymalną decyzję finansową. Kluczowe jest poznanie nie tylko wysokości rat, ale także dodatkowych opłat, możliwości wcześniejszej spłaty czy warunków ubezpieczenia.

Najważniejsze informacje:- Przed spotkaniem z doradcą przygotuj listę konkretnych pytań

- Poznaj całkowite koszty kredytu, włączając ukryte opłaty

- Sprawdź wymagania dotyczące wkładu własnego

- Dowiedz się o możliwości wcześniejszej spłaty i nadpłat

- Ustal szczegóły dotyczące wymaganego ubezpieczenia

- Poznaj dokładny proces wnioskowania i potrzebne dokumenty

- Zapytaj o dostępne opcje spłaty rat (równe vs malejące)

‼️ Czego powinieneś dowiedzieć się o kosztach kredytu hipotecznego

Podczas rozmowy z bankiem o kredycie hipotecznym najważniejsze jest poznanie wszystkich kosztów. Oprócz oprocentowania, kluczowa jest wysokość prowizji, która może wynosić nawet 3% wartości kredytu. Marża banku zwykle waha się między 1,8% a 3,5%, w zależności od naszej zdolności kredytowej i wysokości wkładu własnego. Warto też zapytać o koszt wcześniejszej spłaty - niektóre banki pobierają za to dodatkowe opłaty.

Przy analizie warunków kredytu hipotecznego zwróć szczególną uwagę na ubezpieczenia. Banki często wymagają wykupienia ubezpieczenia na życie oraz nieruchomości. Dodatkowo możesz spotkać się z koniecznością wykupienia ubezpieczenia pomostowego (do czasu wpisu hipoteki) oraz ubezpieczenia niskiego wkładu własnego.

| Rodzaj opłaty | Typowy koszt | Czy można negocjować? |

|---|---|---|

| Prowizja | 0-3% kwoty kredytu | Tak |

| Marża | 1,8-3,5% | Tak |

| Ubezpieczenie na życie | 0,3-0,5% rocznie | Tak (własne) |

| Ubezpieczenie nieruchomości | 0,08-0,15% rocznie | Tak (własne) |

💰 Wkład własny i jego formy

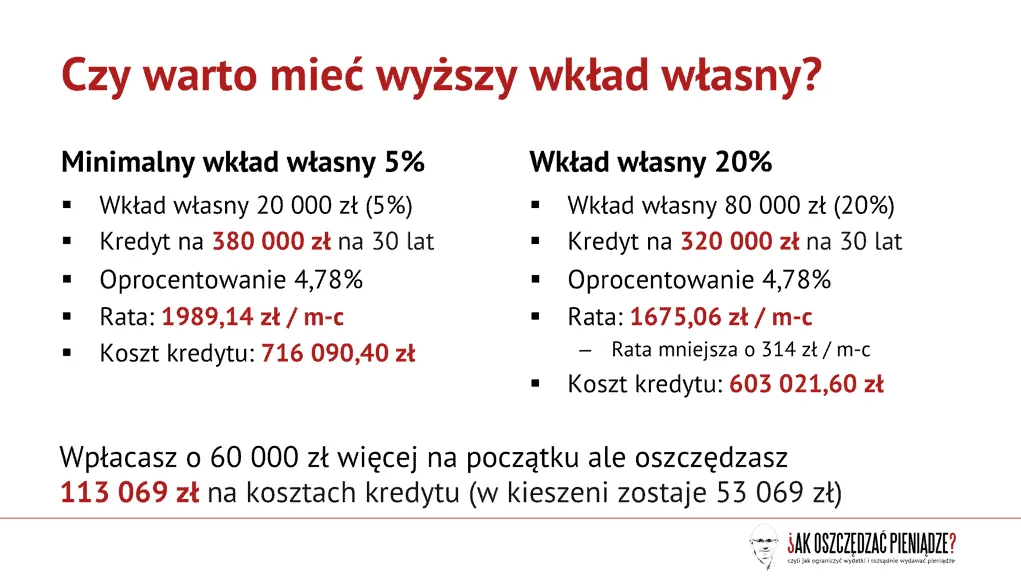

Podczas pytań do doradcy kredytowego kluczowe jest ustalenie wymaganego wkładu własnego. Obecnie minimalna wartość to 10% lub 20% wartości nieruchomości, w zależności od banku. Przy niższym wkładzie własnym bank może wymagać dodatkowego ubezpieczenia.

Wkład własny może pochodzić z różnych źródeł. Najczęściej jest to gotówka zgromadzona na koncie lub lokacie. Bank może również zaakceptować środki z programów mieszkaniowych czy darowizny od rodziny.

Przy kredycie hipotecznym na co zwrócić uwagę to możliwość wniesienia wkładu własnego w formie niematerialnej. Może to być inna nieruchomość lub działka, która zostanie sprzedana, a także nakłady już poniesione na budowę domu.

- Gotówka własna na koncie/lokacie

- Inna nieruchomość lub działka

- Środki z programów mieszkaniowych

- Darowizna od rodziny

- Nakłady na rozpoczętą budowę

📋 Proces wnioskowania o kredyt krok po kroku

Podczas rozmowy z bankiem o kredycie hipotecznym dokładnie poznaj kolejne etapy procesu. Pierwszym krokiem jest zawsze złożenie wniosku kredytowego wraz z kompletem dokumentów. Następnie bank weryfikuje zdolność kredytową i analizuje przedstawione dokumenty.

Po pozytywnej weryfikacji zdolności kredytowej, bank zleca wycenę nieruchomości. Ten etap może potrwać od kilku dni do dwóch tygodni. Równolegle sprawdzana jest historia kredytowa w BIK.

Jakie dokumenty do kredytu hipotecznego będą potrzebne? Podstawą są dokumenty potwierdzające dochody - umowa o pracę, PIT-y za ostatni rok, wyciągi z konta. Dla przedsiębiorców wymagane są dodatkowo dokumenty firmowe.

Ostatnim etapem są formalności przy kredycie hipotecznym związane z podpisaniem umowy. Bank przygotowuje projekt umowy kredytowej, który możesz przeanalizować przez minimum 14 dni.

🔄 Jakie masz możliwości nadpłaty i wcześniejszej spłaty?

O co pytać przy kredycie hipotecznym w kontekście nadpłat? Przede wszystkim o minimalne kwoty nadpłat i terminy ich dokonywania. Większość banków pozwala na nadpłatę w dowolnym momencie, ale niektóre wymagają zachowania terminów zgodnych z harmonogramem spłat.

Po nadpłacie możesz wybrać między zmniejszeniem wysokości raty a skróceniem okresu kredytowania. Ta decyzja powinna być podjęta w oparciu o Twoją sytuację finansową i długoterminowe plany.Koszty wcześniejszej spłaty zależą od okresu, który upłynął od uruchomienia kredytu. W pierwszych 3 latach prowizja może wynosić nawet 3%, później często spada do 0%.

🛡️ Wymagania dotyczące ubezpieczenia kredytu

Przy analizie warunków kredytu hipotecznego na co zwrócić uwagę w kontekście ubezpieczeń? Obowiązkowe jest zawsze ubezpieczenie nieruchomości od ognia i innych zdarzeń losowych. Banki często wymagają również ubezpieczenia na życie, szczególnie gdy kredyt jest brany przez jedną osobę.

Ubezpieczenie pomostowe jest wymagane do momentu wpisania hipoteki do księgi wieczystej. To okres zwykle trwa od 3 do 6 miesięcy, a koszt to około 1% w skali roku od kwoty kredytu.

Przy niskim wkładzie własnym bank wymaga ubezpieczenia niskiego wkładu (NWW). Jest ono naliczane do momentu osiągnięcia wymaganego poziomu LTV.

Warto wiedzieć, że masz prawo wybrać własne ubezpieczenie, nie musisz korzystać z oferty banku. Jedyny warunek to spełnienie minimalnych wymogów określonych przez kredytodawcę.

Własna polisa jest często tańsza niż ubezpieczenie bankowe. Dodatkowo możesz negocjować jej zakres i sumę ubezpieczenia, dostosowując je do swoich potrzeb.

⏱️ Od czego zależy czas oczekiwania na decyzję?

➡️ Standardowy czas rozpatrzenia wniosku

Podczas rozmowy z bankiem o kredycie hipotecznym ustal realny czas oczekiwania na decyzję. Standardowo pierwszy etap, czyli decyzja wstępna, trwa od 3 do 7 dni roboczych. To czas na podstawową weryfikację zdolności kredytowej.

Pełna decyzja kredytowa wymaga zwykle od 2 do 4 tygodni. W tym czasie bank szczegółowo analizuje dokumentację i zleca wycenę nieruchomości.

➡️ Co może wydłużyć proces decyzyjny

Na czas rozpatrzenia o co pytać przy kredycie hipotecznym? Kluczowe są potencjalne przyczyny opóźnień. Najczęstsze to niekompletna dokumentacja, skomplikowana sytuacja prawna nieruchomości lub nietypowe źródła dochodów.

Proces może się wydłużyć nawet do 6-8 tygodni, jeśli wymagane będą dodatkowe dokumenty lub wyjaśnienia. Dotyczy to szczególnie osób prowadzących działalność gospodarczą lub posiadających dochody z kilku źródeł.

💸 Systemy spłaty rat kredytu

Na co zwrócić uwagę przy kredycie hipotecznym wybierając system spłat? Raty równe oznaczają stałą wysokość miesięcznej płatności przez cały okres kredytowania. Na początku większą część raty stanowią odsetki, a z czasem proporcja zmienia się na korzyść kapitału.

Raty malejące charakteryzują się wyższą początkową wartością, ale szybszą spłatą kapitału. W tym systemie każda rata składa się ze stałej kwoty kapitału i malejących odsetek.

Wybór systemu spłat ma znaczący wpływ na całkowity koszt kredytu. Raty malejące oznaczają niższy całkowity koszt odsetek, ale wyższe obciążenie budżetu w pierwszych latach.

| Parametr | Raty równe | Raty malejące |

|---|---|---|

| Wysokość początkowej raty | Niższa | Wyższa |

| Zmienność rat w czasie | Stała kwota | Stopniowo maleje |

| Całkowity koszt odsetek | Wyższy | Niższy |

⚠️ Konsekwencje opóźnień w spłacie rat

Podczas rozmów z bankiem o kredycie hipotecznym koniecznie zapytaj o procedury windykacyjne. Bank zwykle rozpoczyna działania już po 7 dniach opóźnienia, wysyłając pierwsze przypomnienie. Po 30 dniach może naliczyć podwyższone odsetki karne.

Opóźnienie powyżej 60 dni może skutkować wpisem do BIK, co znacząco utrudni uzyskanie jakiegokolwiek kredytu w przyszłości. Bank ma również prawo wypowiedzieć umowę kredytową po 90 dniach zaległości.

W skrajnych przypadkach kredyt hipoteczny może zostać postawiony w stan wymagalności. Oznacza to konieczność natychmiastowej spłaty całości zadłużenia, a w ostateczności - egzekucję z nieruchomości.

📝 Możliwości modyfikacji umowy kredytowej

O co pytać przy kredycie hipotecznym w kontekście przyszłych zmian? Kluczowa jest możliwość zawieszenia spłaty rat w trudnej sytuacji życiowej. Większość banków oferuje taką opcję na okres 3-6 miesięcy.

Istnieje możliwość wydłużenia okresu kredytowania, co pozwala obniżyć miesięczną ratę. Bank może wymagać ponownej oceny zdolności kredytowej i pobrać dodatkową opłatę za aneks.

Refinansowanie kredytu to przeniesienie go do innego banku na lepszych warunkach. Warto zapytać o koszty wcześniejszej spłaty w takim przypadku i warunki, jakie trzeba spełnić.Można także negocjować zmianę marży, szczególnie po spłacie znacznej części kredytu lub poprawie swojej sytuacji finansowej. Banki są bardziej skłonne do negocjacji z klientami o dobrej historii spłat.

👥 Programy specjalne i dodatkowe możliwości

W trakcie rozmowy z doradcą kredytowym zapytaj o programy preferencyjne. Niektóre banki oferują lepsze warunki dla określonych grup zawodowych, jak lekarze, prawnicy czy nauczyciele. Obniżona marża może wynieść nawet 0,5 punktu procentowego.

Dostępne są także programy rządowe wspierające zakup pierwszego mieszkania. Warto sprawdzić, czy spełniasz kryteria i jakie dodatkowe korzyści możesz uzyskać.

Bank może też oferować specjalne warunki dla obecnych klientów lub osób deklarujących przeniesienie całości swoich produktów bankowych.

- Kredyty dla grup zawodowych (lekarze, prawnicy, nauczyciele)

- Programy dla młodych małżeństw

- Oferty dla rodzin wielodzietnych

- Programy wsparcia rządowego

- Specjalne warunki dla stałych klientów banku

- Programy łączące kredyt z innymi produktami bankowymi

🎯 Najważniejsze wskazówki przed wizytą w banku

Kredyt hipoteczny to zobowiązanie na wiele lat, dlatego kluczowe jest dokładne przeanalizowanie wszystkich aspektów oferty. Przygotuj się na rozmowę z doradcą, spisując wszystkie pytania dotyczące kosztów, wymagań i możliwości modyfikacji umowy. Szczególną uwagę zwróć na dodatkowe opłaty, które mogą znacząco wpłynąć na całkowity koszt kredytu.

Pamiętaj, że warunki kredytu hipotecznego można negocjować. Warto porównać oferty kilku banków i wykorzystać tę wiedzę podczas rozmów. Zapytaj o możliwości obniżenia marży, prowizji czy kosztów ubezpieczenia. Sprawdź też dostępność programów specjalnych i preferencyjnych warunków dla Twojej grupy zawodowej.

Najważniejsze jest zrozumienie długoterminowych konsekwencji wybranych opcji - od systemu spłat rat po możliwości wcześniejszej spłaty czy nadpłat. Dobrze przemyślana decyzja i świadomość wszystkich warunków umowy pozwoli Ci uniknąć nieprzyjemnych niespodzianek w przyszłości i potencjalnie zaoszczędzić znaczące kwoty.