Lokaty bankowe to popularny sposób oszczędzania pieniędzy w Polsce. Są bezpieczne i gwarantowane przez BFG do 100 tys. euro. W październiku 2024 najlepsze lokaty roczne oferują oprocentowanie między 5,30% a 5,70% rocznie.

To rozwiązanie szczególnie odpowiednie dla osób, które cenią bezpieczeństwo swoich pieniędzy. Przed założeniem lokaty warto jednak poznać wszystkie zalety i ograniczenia tej formy oszczędzania.

Najważniejsze informacje:- Gwarancja bezpieczeństwa środków przez BFG

- Przewidywalne i stałe oprocentowanie

- Brak ryzyka utraty kapitału

- Zyski pomniejszane o 19% podatku Belki

- Możliwy negatywny wpływ inflacji na realne zyski

- Konieczność spełnienia wymagań banku (minimalna kwota, okres)

Opłacalność lokat bankowych: realne zyski a inflacja

Lokaty bankowe to jedna z najpopularniejszych form oszczędzania w Polsce. Bank zobowiązuje się wypłacić odsetki od zdeponowanych środków po ustalonym czasie. Wysokość zysków zależy od oprocentowania i okresu trwania lokaty bankowej.

Wysoka inflacja znacząco wpływa na realną wartość oszczędności zgromadzonych na lokatach. Czy lokaty się opłacają przy inflacji? Przy inflacji na poziomie 6% rocznie, realna stopa zwrotu z lokaty staje się ujemna.

Obecna sytuacja na rynku lokat

Najlepsze lokaty bankowe ranking w październiku 2024 pokazuje oprocentowanie na poziomie 5,30-5,70% rocznie. Oferty są zróżnicowane pod względem wymagań i warunków. Niektóre banki oferują promocyjne stawki dla nowych klientów.

| Bank | Oprocentowanie | Okres | Min. kwota |

| Bank A | 5,70% | 12 mies. | 1000 zł |

| Bank B | 5,60% | 6 mies. | 500 zł |

| Bank C | 5,50% | 3 mies. | 100 zł |

| Bank D | 5,40% | 24 mies. | 10000 zł |

| Bank E | 5,30% | 9 mies. | 5000 zł |

Czytaj więcej: Oferta telewizji Polsat - pakiety cyfrowego Polsatu

Rzeczywisty zysk z lokaty bankowej

Opłacalność lokat bankowych 2024 musi uwzględniać podatek Belki. Od wszystkich zysków kapitałowych odprowadzany jest 19% podatek, który automatycznie pomniejsza wypłacane odsetki.

- Wysokość oprocentowania nominalnego

- Długość okresu lokaty

- Podatek od zysków kapitałowych

- Aktualna stopa inflacji

- Kapitalizacja odsetek

Przykład: lokata 50000 zł na 12 miesięcy przy oprocentowaniu 5,5% przyniesie 2750 zł odsetek. Po odjęciu podatku Belki zostanie 2227,50 zł zysku.

Jak obliczyć realną stopę zwrotu?

Realna stopa zwrotu uwzględnia wpływ inflacji na wartość pieniądza w czasie. Obliczamy ją odejmując stopę inflacji od oprocentowania po podatku.

Do wyliczenia końcowego zysku potrzebujemy znać oprocentowanie nominalne, okres lokaty oraz aktualną inflację.

Przykład: przy lokacie 5,5% i inflacji 6%, realna stopa zwrotu wynosi: (5,5% × 0,81) - 6% = -1,54%

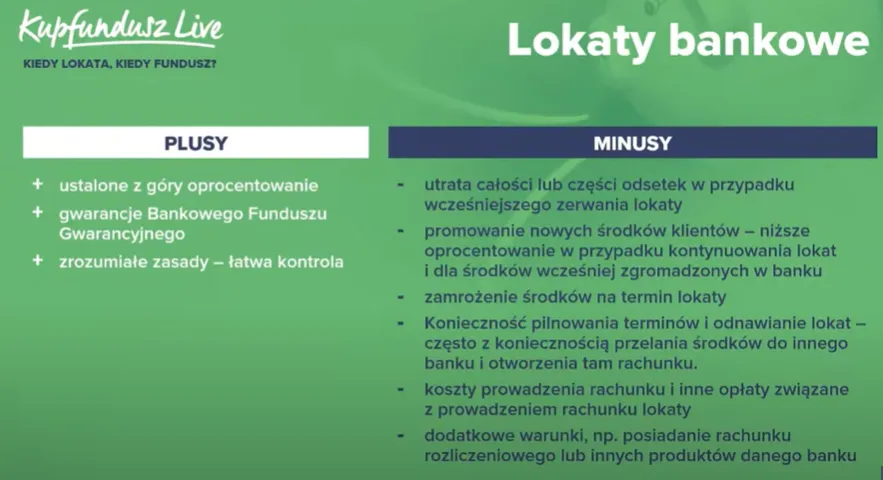

Najważniejsze zalety lokat bankowych

Czy warto inwestować w lokaty bankowe pod kątem bezpieczeństwa? Zdecydowanie tak. To jedna z najbezpieczniejszych form oszczędzania, gwarantowana przez BFG.

Środki na lokatach są chronione przez państwo. BFG gwarantuje zwrot do równowartości 100 000 euro.

Przewidywalność zysków to kolejna zaleta. Znamy dokładną kwotę, jaką otrzymamy po zakończeniu lokaty.

Gdzie najlepiej założyć lokatę? Prawie każdy bank oferuje taką możliwość. Założenie lokaty jest proste i dostępne także przez bankowość internetową.

Gwarancje bezpieczeństwa środków

System gwarancji bankowych w Polsce należy do najlepiej rozwiniętych w Europie. Chroni on depozyty w przypadku upadłości banku.

BFG wypłaca środki automatycznie w ciągu 7 dni roboczych od upadłości banku. Nie trzeba składać żadnych wniosków.

Ochroną objęte są zarówno osoby prywatne, jak i firmy. System gwarancji działa niezależnie od sytuacji ekonomicznej kraju.

Ograniczenia i wady lokat

Lokata bankowa czy warto w nią inwestować przy obecnych warunkach? Głównym ograniczeniem jest niska rentowność w porównaniu z innymi formami inwestowania. Realne zyski mogą być ujemne przy wysokiej inflacji.

Zerwanie lokaty przed terminem wiąże się zazwyczaj z utratą odsetek. Niektóre banki wypłacają jedynie symboliczne odsetki przy wcześniejszym zakończeniu.

Dostęp do najlepszych ofert często wymaga spełnienia dodatkowych warunków. Banki mogą wymagać założenia konta osobistego lub korzystania z innych produktów.

- Niska rentowność w porównaniu z innymi inwestycjami

- Utrata odsetek przy wcześniejszym zerwaniu

- Konieczność zamrożenia środków na określony czas

- Dodatkowe wymagania banków

- Podatek Belki pomniejszający zyski

- Brak ochrony przed inflacją

Alternatywne formy oszczędzania

Poza lokatami istnieją inne sposoby pomnażania oszczędności. Obligacje skarbowe, fundusze inwestycyjne czy akcje oferują potencjalnie wyższe zyski. Każda forma inwestowania ma jednak inne parametry ryzyka i płynności.| Forma | Ryzyko | Potencjalny zysk | Płynność |

| Lokaty | Minimalne | 3-6% | Średnia |

| Obligacje | Niskie | 5-8% | Średnia |

| Fundusze | Średnie/Wysokie | 8-15% | Wysoka |

Dla kogo lokaty bankowe są najlepszym wyborem?

Jak założyć lokatę bankową krok po kroku najlepiej poznać, jeśli jesteś początkującym inwestorem. To idealne rozwiązanie dla osób stawiających pierwsze kroki w świecie finansów.

Lokaty sprawdzą się u osób ceniących bezpieczeństwo kapitału. Gwarancje BFG zapewniają spokój o zgromadzone środki.

To dobre rozwiązanie dla oszczędzających krótkoterminowo. Lokaty pozwalają elastycznie planować okres oszczędzania.

Seniorzy często wybierają lokaty ze względu na ich prostotę. Nie wymagają one specjalistycznej wiedzy finansowej.

Lokaty bankowe to bezpieczna przystań dla oszczędności, choć nie gwarantują wysokich zysków. Wybór tej formy oszczędzania powinien zależeć od indywidualnych celów finansowych i tolerancji ryzyka.

Lokaty bankowe - między bezpieczeństwem a rentownością

Lokaty bankowe to sprawdzony sposób na bezpieczne przechowywanie oszczędności, gwarantowany przez BFG do kwoty 100 000 euro. Przy obecnym oprocentowaniu 5,30-5,70% rocznie i uwzględnieniu podatku Belki, realne zyski mogą być jednak niższe niż oczekiwane.

Najlepiej sprawdzają się dla osób ceniących bezpieczeństwo i przewidywalność zysków. Są szczególnie odpowiednie dla początkujących inwestorów, seniorów oraz oszczędzających krótkoterminowo.

Przed założeniem lokaty warto dokładnie przeanalizować warunki banku i realną stopę zwrotu po uwzględnieniu inflacji. Alternatywne formy inwestowania, takie jak obligacje czy fundusze, mogą przynieść wyższe zyski, ale wiążą się z większym ryzykiem.